Fokus terhadap industri properti, pertambangan dan perkebunan menjadi alasan utama grup Rajawali melepas saham PT Express Transindo Utama Tbk (TAXI) ke PT Saratoga Investama Sedaya Tbk (SRTG). (Baca juga: Saratoga Akan Akuisisi TAXI dari Rajawali)

"Kami ingin mengkonsolidasikan diri terhadap perubahan-perubahan iklim usaha, baik di dalam maupun di luar negeri. Kami juga ingin lebih mengkhususkan diri pada core businessdan memaksimalkan nilai perusahaan," ungkap Darjoto Setyawan, Managing Director PT Rajawali Corpora kepada analis Bareksa.com.

Alasan lainnya, menurut Darjoto, penjualan saham TAXI dilakukan dalam rangka menyeimbangkan (balancing) portofolio bisnis Grup Rajawali.

Pada akhir 2014 lalu, grup Rajawali membeli saham PT Eagle High Plantation Tbk (BWPT) (d/h BW Plantation) dengan menyerap right (hak) atas saham baru milik pemegang saham pengendali, yakni PT BW Investindo, Matacuna Group Ltd dan Pegasus CP One Ltd. (Baca juga: Rajawali Jadi Pemegang Mayoritas Saham BW Plantation Melalui Right Issue)

Dalam aksi korporasi tersebut, Grup Rajawali harus merogoh kantong hingga Rp8,26 triliun, dan menguasai 65,54 persen saham BWPT.

Memang dalam pantauan Bareksa.com, masuknya grup Rajawali di BWPT seperti istilah "keluar kantong kiri dan masuk kantong kanan", karena uang hasil right issue BWPT digunakan untuk membeli aset perkebunan Green Eagle senilai Rp10,53 triliun yang juga terafiliasi dengan grup Rajawali -- dalam istilah pasar modal tindakan ini disebut sebagai back door listing.

Akan tetapi pada rencana awal, grup Rajawali hanya menyerap saham baru milik pemegang saham pengendali sebanyak 15,2 miliar lembar saham -- 48,22 persen kepemilikan BWPT -- senilai Rp6 triliun. Adapun sisanya ditawarkan kepada pemegang saham BWPT lainnya -- dalam analisis Bareksa jika terlaksana maka grup Rajawali dapat memperoleh sebagian kas dari pelepasan Green Eagle.

Sayangnya aksi right issue BWPT tidak mendapat respon positif dari investor karena harga saham baru itu tidak sesuai harapan sehingga grup Rajawali harus menyerap 5,46 miliar saham baru yang tidak diambil investor senilai Rp2,18 triliun. (Baca juga: Protes Investor Warnai Right Issue BW Plantation)

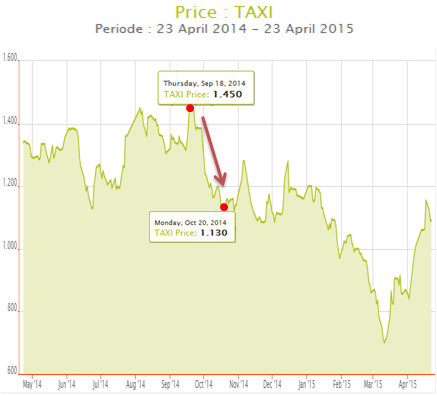

Sentimen negatif ini turut membayangi kinerja portofolio bisnis grup Rajawali lainnya. Harga saham BWPT merosot 52 persen menjadi Rp460 per saham pada 26 September 2014 dari Rp955 di 16 September 2014. Setelah itu harga TAXI juga ikut melorot 22 persen menjadi Rp1.130 pada 20 Oktober 2014 dari sebelumnya Rp1.450 per 19 September 2014.

Grup Rajawali juga harus menghadapi kondisi harga komoditas yang sedang dalam tren menurun dan membuat rencana divestasi aset dalam portofolio bisnis penambangan emas tertunda.

Pada 2013, grup Rajawali membeli saham Archipelago Resources Plc, sebuah perusahaan tambang emas yang terdaftar di London Stock Exchange, senilai $541 juta sekitar Rp5,4 triliun. Archipelago ini kemudian menjadi anak usaha dari PT Archi Indonesia Tbk. Pembelian saham Archipelago dilakukan dengan utang yang jatuh tempo pada Desember 2014.

Rencananya grup Rajawali akan melepas 40,41 persen saham Archi dengan nilai Rp3 triliun sampai Rp 4 triliun. Namun akhirnya tertunda karena sepi peminat. Dikutip dari Bisnis Indonesia peminatnya hanya 30 persen dari target.

Padahal Archi sudah memperpanjang bookbuilding (masa pemesanan efek) hingga 3 Desember 2014, dari jadwal semula pada 12 November-25 November 2014.

Sebetulnya wajar bagi perusahaan investasi seperti grup Rajawali untuk melepas aset yang sudah menguntungkan dan kembali menempatkan dananya pada perusahaan baru--mungkin suatu saat akan dijual kembali.

Sebelumnya grup Rajawali juga pernah melepas 23,35 persen saham PT Semen Indonesia Tbk (SMGR) pada harga $1 miliar pada April 2010. Padahal pada 2006, grup Rajawali membeli 24,9 persen SMGR dari Cemex S.A (Meksiko) seharga $337 juta. Artinya grup Rajawali untung sekitar $680 juta untuk penjualan 23,35 persen saham SMGR.

Valuasi SMGR pada saat dijual menggunakan metode price to earning ratio (PER) 2010 senilai 11,18 kali. Ketika pembelian pada 2006, PER SMGR hanya 9,6 kali.

Grup Rajawali juga berhasil menjual Excelcomindo yang saat ini bernama PT XL Axiata Tbk (EXCL) dan juga perusahaan rokok Bentoel Internasional Investasma.

Jika dilihat dari kinerja keuangan, performa TAXI cukup gemilang terlebih setelah melakukan penjualan saham perdana (IPO) pada 2012. Periode Januari-September 2014, laba TAXI naik 14,85 persen menjadi Rp109 miliar. (Baca juga: Pendapatan Express Januari-September Rp109 M, Naik 15 Persen)

Dalam beberapa pemberitaan media menyebut bahwa grup Rajawali akan melepas 51 persen saham TAXI senilai Rp1,2 triliun atau sekitar Rp1.100 per saham. Pada harga tersebut maka valuasi TAXI berada pada PER sekitar 17 kali, nilai yang relatif wajar jika dibandingkan dengan pemain taksi lain yang juga diperdagangkan di Bursa Efek Indonesia (BEI), yakni PT Blue Bird Tbk (BIRD).

Pada harga penutupan 22 April 2015, BIRD diperdagangkan pada PER 19 kali. Jika menggunakan valuasi yang sama dengan BIRD, maka valuasi 51 persen saham TAXI sekitar Rp1,3 triliun atau Rp1.200 per saham.

Manajemen grup Rajawali sendiri masih belum mengeluarkan statement resmi terkait harga jual TAXI kepada Saratoga.

"Saat ini kami masih proses due diligence. Harga akan ditentukan setelah proses tersebut tuntas," kata Darjoto kepada Bareksa.com.

saham . bursajkse

0 komentar:

Posting Komentar

Catatan: Hanya anggota dari blog ini yang dapat mengirim komentar.